【官方易记域名:www.09178.com】

- 109期:【贴身侍从】必中双波 已公开

- 109期:【过路友人】一码中特 已公开

- 109期:【熬出头儿】绝杀两肖 已公开

- 109期:【匆匆一见】稳杀5码 已公开

- 109期:【风尘满身】绝杀①尾 已公开

- 109期:【秋冬冗长】禁二合数 已公开

- 109期:【三分酒意】绝杀一头 已公开

- 109期:【最爱自己】必出24码 已公开

- 109期:【猫三狗四】绝杀一段 已公开

- 109期:【白衫学长】绝杀一肖 已公开

- 109期:【满目河山】双波中 已公开

- 109期:【寥若星辰】特码3行 已公开

- 109期:【凡间来客】七尾中特 已公开

- 109期:【川岛出逃】双波中特 已公开

- 109期:【初心依旧】绝杀四肖 已公开

- 109期:【真知灼见】7肖中特 已公开

- 109期:【四虎归山】特码单双 已公开

- 109期:【夜晚归客】八肖选 已公开

- 109期:【夏日奇遇】稳杀二尾 已公开

- 109期:【感慨人生】平特一肖 已公开

- 109期:【回忆往事】男女中特 已公开

- 109期:【疯狂一夜】单双中特 已公开

- 109期:【道士出山】绝杀二肖 已公开

- 109期:【相逢一笑】六肖中特 已公开

- 109期:【两只老虎】绝杀半波 已公开

- 109期:【无地自容】绝杀三肖 已公开

- 109期:【凉亭相遇】六肖中 已公开

- 109期:【我本闲凉】稳杀12码 已公开

- 109期:【兴趣部落】必中波色 已公开

| 128期:澳门天天好彩AA级公开; 还等啥大胆砸 |

|---|

| 128期:精选九肖:鸡羊马龙鼠牛虎猴兔 |

| 128期:精选六肖:鸡羊马龙鼠牛 |

| 128期:精选四肖:鸡羊马龙 |

| 128期:精选三肖:鸡羊马 |

| 128期:精选二肖:鸡羊 |

| 128期:精选一肖:鸡 |

| 128期:精选尾数:8.9.3.4.5 |

| 128期:家禽野兽:家禽 |

| 128期:平特一肖:单数 |

| 128期:精选十码:09.21.23.36.14.18.29.28.34.15 |

| 128期:精选五码:09.21.23.36.14 |

| 128期:精选三码:09.21.23 |

| 六合活动进行中:站长担保 点击投注 |

| 128期:精选一码:重拳出击-09-信心十足 |

| 127期:澳门天天好彩AA级公开; 还等啥大胆砸 |

|---|

| 127期:精选九肖:蛇鼠兔牛虎马鸡龙羊 |

| 127期:精选六肖:蛇鼠兔牛虎马 |

| 127期:精选四肖:蛇鼠兔牛 |

| 127期:精选三肖:蛇鼠兔 |

| 127期:精选二肖:蛇鼠 |

| 127期:精选一肖:蛇 |

| 127期:家禽野兽:野兽 |

| 127期:平特一肖:单数 |

| 六合活动进行中:站长担保 点击投注 |

| 126期:澳门天天好彩AA级公开; 还等啥大胆砸 |

|---|

| 126期:精选九肖:狗鸡牛马虎龙羊猪鼠 |

| 126期:精选六肖:狗鸡牛马虎龙 |

| 126期:平特一肖:双数 |

| 六合活动进行中:站长担保 点击投注 |

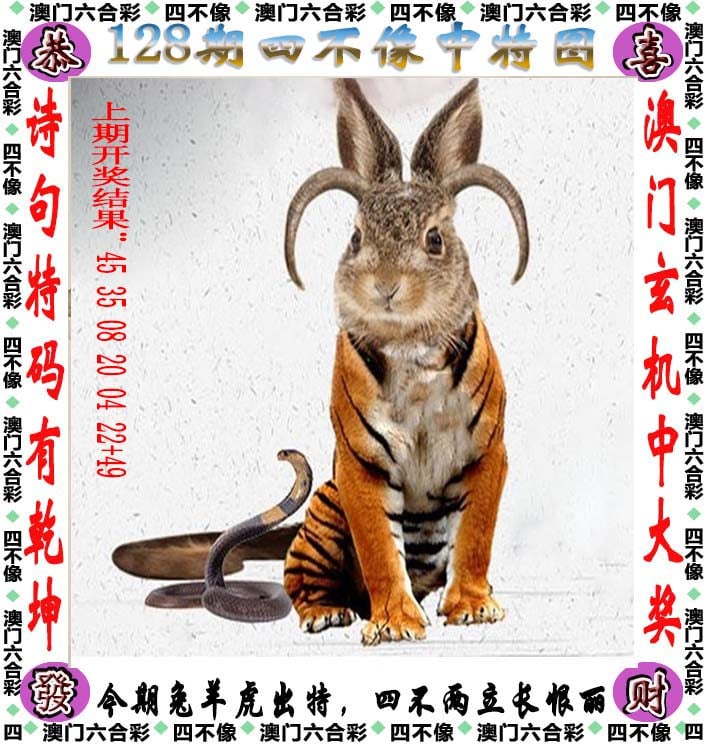

- 澳门四不像精解

- 香港四不像精解

128期今期兔羊虎出特,四不两立长恨丽开?00准

①杀马猴鼠(12.24.36.48.10.22.34.46.06.18.30.42)

②图解特肖兔羊虎蛇狗

③合双+小数

更多资料尽在https://09178.com

127期今期猪蛇鸡出特,八九三四特码出开蛇49准

①杀龙鼠牛(02.14.26.38.06.18.30.42.05.17.29.41)

②图解特肖猪蛇鸡虎羊

③合双+小数

更多资料尽在https://09178.com

124期今期羊鸡猴出特,五一连合九来开开猴10准

①杀马龙牛(12.24.36.48.02.14.26.38.05.17.29.41)

②图解特肖羊鸡猴猪鼠

③合单+大数

更多资料尽在https://09178.com

121期今期鼠免马出特,千里伯乐齐齐在开马24准

①杀猴狗鸡(10.22.34.46.08.20.32.44.09.21.33.45)

②图解特肖鼠免马猪牛

③合单+小数

更多资料尽在https://09178.com

120期今期龙猪兔出特,三山五狱终是情开虎28准

①杀羊猴马(11.23.35.47.10.22.34.46.12.24.36.48)

②图解特肖龙猪兔虎狗

③合单+小数

更多资料尽在https://09178.com

119期今期牛鸡虎出特,三下五上出瑰来开龙38准

①杀鼠狗猪(06.18.30.42.08.20.32.44.07.19.31.43)

②图解特肖牛鸡虎狗龙

③合双+小数

更多资料尽在https://09178.com

- 澳门平特心水

- 香港平特心水

128期平兔→兔羊(2连)→兔羊虎(3连)

126期平蛇→蛇狗(2连)→蛇狗马(3连)

124期平兔→兔虎(2连)→兔虎龙(3连)

123期平蛇→蛇鸡(2连)→蛇鸡猴(3连)

121期平羊→羊猪(2连)→羊猪猴(3连)

119期平蛇→蛇兔(2连)→蛇兔羊(3连)

118期平马→马狗(2连)→马狗蛇(3连)

117期平羊→羊虎(2连)→羊虎兔(3连)

115期平鸡→鸡猪(2连)→鸡猪虎(3连)

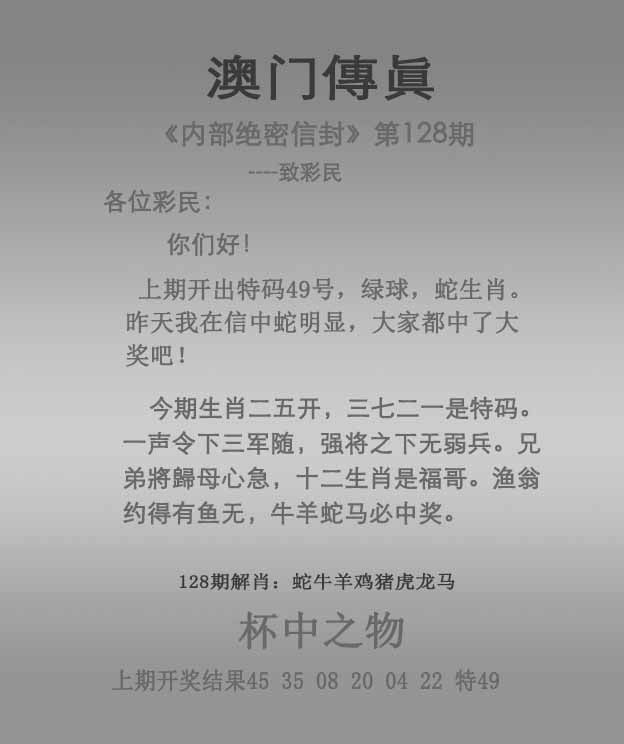

- 澳门传真

- 香港传真

澳门传真128期

解:这段文字看似是彩票玄机诗,暗藏生肖号码的提示。二五开可能指龙(五)或组合,三七二一或暗示虎(3)兔(4)等数字关联。三军随象征纪律(狗/马),强将无弱兵指向强势生肖(虎/龙)。兄弟归母或指鼠牛虎(地支子丑寅),渔翁得鱼关联猪(水)羊(未),末句点名牛、羊、蛇、马为热门选项。【生肖喻】虎(3):三七开头,强将之威,龙(5):二五开,王者气场,马(7):三军随行,忠诚迅捷,羊(8):牛羊中奖,未(羊)地有利,蛇(6):必中奖,灵动机变,狗(11):令下随行,纪律严明,猪(12):渔翁得鱼,水象福气(注:数字为常见生肖排序,不同彩票规则或有差异)

七肖:虎龙马羊蛇狗猪

五肖:虎龙马羊蛇

三肖:虎龙马

主特:16.28.14.26.24.36.35.13.08.19

更多资料尽在https://09178.com

澳门传真126期

解:这看似是一段关于生肖赌博的暗示,大意是:二五开:可能指生肖排序第2(牛)和第5(龙)相关,或数字2、5。耕田种地无财发:牛、马等勤恳生肖难发财,暗示要靠偏门(赌博)。二九之码可加:可能指数字2、9或生肖第2(牛)、第9(猴)。皇帝奴才找士兵:可能指龙(皇帝)、狗(奴才)、虎/马(士兵)。二八选一码:数字2、8或生肖第2(牛)、第8(羊)。【生肖演绎】牛(2):二五开,耕田无财,但下注可搏;龙(5):二五开,帝王之气,或成特码;猴(9):二九加码,机灵善变利博彩;虎(3):士兵威猛,冷门可爆大冷;马(7):奔跃如赌,快进快出赚翻;羊(8):二八选一,温顺反成黑马;狗(11):奴才护主,跟风下注等运到

七肖:牛龙猴虎马羊狗

五肖:牛龙猴虎马

三肖:牛龙猴

主特:05.17.14.26.34.46.28.36.35.08

更多资料尽在https://09178.com

澳门传真125期

解:这是一段生肖谜语,暗藏数字和生肖相生相克的关系:二四开 可能指兔(4)和猪(12),或拆分数字组合。一木一土一方水 对应五行:虎(木)、牛(土)、鼠(水)。牛马相合相克 指牛(土)与马(火)既相生又相冲。特码边 可能指偏门数字,如蛇(6)、羊(8)。三九定有尾 可能指狗(11)或龙(5)的谐音。【生肖喻】牛(土)稳中带冲,马(火)奔腾却克,兔(木)二四开运,鼠(水)灵动藏财,蛇(6)特码玄机,龙(5)三九尾数,羊(8)合数生财

七肖:牛马兔鼠蛇龙羊

五肖:牛马兔鼠蛇

三肖:牛马兔

主特:17.29.24.36.15.27.18.25.38.35

更多资料尽在https://09178.com

澳门传真124期

解:这首谜语暗示了与生肖相关的财运时机:二五开 可能指生肖排序第2(牛)和第5(龙)的结合,或数字组合。二九四十 可能对应生肖虎(3)、猴(9)、兔(4)、鸡(10),或特定数字。金水数 指五行属金(猴、鸡)或水(鼠、猪)的生肖。申时贵 点名猴(申)的时机重要。最后两句 提示地上走(虎、牛)、水里游(猪、蛇),而醉客可能谐音最克,暗指相生相克的生肖关系。【生肖喻】牛(二五开,稳中求财)龙(二五开,贵人助力)虎(地上走,横财爆发)猴(申时贵,金水旺运)鸡(金数,偏财机遇)猪(水数,意外之喜)蛇(水里游,暗藏玄机)整体暗示:把握属猴、虎、龙的时机,结合金水生肖(鸡、猪)可能中奖或得横财

七肖:牛龙虎猴鸡猪蛇

五肖:牛龙虎猴鸡

三肖:牛龙虎

主特:05.17.14.26.16.28.34.09.19.37

更多资料尽在https://09178.com

澳门传真123期

解:这段文字看似谜语,暗藏生肖数字玄机。二四开或指兔(4划)与狗(2字),三四出码可能为龙(5划)与蛇(6划)的组合。葫芦八谐音福禄发,血洒苍天象征马(午火红艳),四九层暗合猴(申为9数),末句一剑夕阳或指鸡(酉时日落)。【生肖喻】鼠钻钱眼寻二四(暗合数理),虎跃三四震山林(威猛主位),龙腾五湖带双码(至尊显贵),马踏朱砂染长空(血气方刚),羊角挂葫纳八财(吉祥聚宝),猴攀九霄摘星辰(灵动通天),鸡鸣落日剑光寒(肃杀收势)。(注:此为谜语趣味解读,实际含义或与彩票、江湖暗语相关)

七肖:鼠虎龙马羊猴鸡

五肖:鼠虎龙马羊

三肖:鼠虎龙

主特:06.18.16.28.14.26.36.35.34.09

更多资料尽在https://09178.com

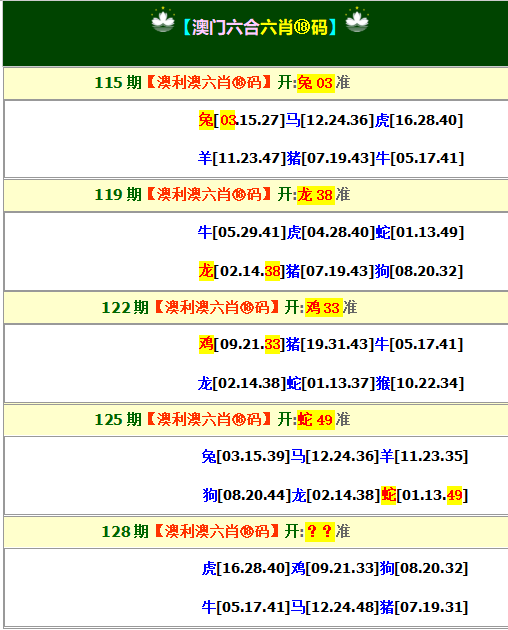

- 澳门五肖十码

- 香港五肖十码

128期推荐⑤肖:虎牛狗鼠龙

128期推荐③肖:虎牛狗

128期推荐⑩码:16.28.05.17.08.20.06.18.26.38

128期推荐⑤码:16.28.05.17.08

更多资料尽在https://09178.com

127期推荐⑤肖:马羊蛇牛鼠

127期推荐③肖:马羊蛇

127期推荐⑩码:24.36.23.35.25.37.05.17.06.18

127期推荐⑤码:24.36.23.35.25

更多资料尽在https://09178.com

124期推荐⑤肖:兔羊龙猴虎

124期推荐③肖:兔羊龙

124期推荐⑩码:15.27.23.35.14.26.34.46.16.28

124期推荐⑤码:15.27.23.35.14

更多资料尽在https://09178.com

121期推荐⑤肖:马羊鼠猴狗

121期推荐③肖:马羊鼠

121期推荐⑩码:12.24.23.35.06.18.34.46.08.20

121期推荐⑤码:12.24.23.35.06

更多资料尽在https://09178.com

120期推荐⑤肖:狗鼠羊兔虎

120期推荐③肖:狗鼠羊

120期推荐⑩码:20.32.06.18.23.35.15.27.16.28

120期推荐⑤码:20.32.06.18.23

更多资料尽在https://09178.com

118期推荐⑤肖:马蛇龙兔鼠

118期推荐③肖:马蛇龙

118期推荐⑩码:12.24.25.37.14.26.15.27.06.18

118期推荐⑤码:12.24.25.37.14

更多资料尽在https://09178.com

117期推荐⑤肖:猴鸡蛇羊龙

117期推荐③肖:猴鸡蛇

117期推荐⑩码:34.46.09.21.13.25.23.35.14.26

117期推荐⑤码:34.46.09.21.13

更多资料尽在https://09178.com

- 澳门红字肖

- 香港红字肖

128期红字暗码【金风送爽】【09 20 37 44】

解析:广阔的雾气仿佛很轻薄,形容朦胧而轻盈的视觉感受。解牛虎鸡马羊狗

解取特肖:牛羊虎鸡马鼠

解取五肖:牛羊虎鸡马

解取四肖:牛羊虎鸡

126期红字暗码【上行下效】【06 15 29 36】

解析:本义是指上面的人怎样做,下面的人就跟着怎么做,后比喻上级的言行很大地影响着下属。解猪龙鼠虎牛鸡

解取特肖:猪龙鼠虎牛鸡

解取五肖:猪龙鼠虎牛

解取四肖:猪龙鼠虎

125期红字暗码【精明能干】【04 19 20 29】

解析:意思是机灵聪明,办事能力强。出自《新唐书·苏弁传》。解羊龙马猪蛇鼠

解取特肖:羊龙马猪蛇鼠

解取五肖:羊龙马猪蛇

解取四肖:羊龙马猪

- 澳门平五不中

- 香港平五不中

128期【05.41.29.21.15】?

126期【44.23.21.04.02】准

125期【31.02.03.45.39】准

124期【26.30.40.48.49】准

123期【18.24.17.46.34】准

122期【06.36.41.07.05】准

- 澳门传真20码

- 香港传真20码

128期澳门内幕传真20码开?00

特码玄机:316 268(猴22)23+09= ?

金鸡一唱天下红,继往开来新时代

提供20码:

09.31.39.15.11.26.46.43.07.25

05.34.02.37.28.41.38.16.35.22

127期澳门内幕传真20码开蛇49

特码玄机:279 172(猪19)15+12= ?

春阴桑柘碧於蓝,知是明年何处冬

提供20码:

22 37 39 18 06 49 42 35 43 48

03 14 08 27 21 19 17 29 09 33

- 澳门精准单双

- 香港精准单双

128期精准单双〖双数〗开:?00准

126期精准单双〖双数〗开:龙02准

125期精准单双〖单数〗开:蛇49准

123期精准单双〖单数〗开:鸡45准

122期精准单双〖单数〗开:鸡33准

120期精准单双〖双数〗开:虎28准

119期精准单双〖双数〗开:龙38准

118期精准单双〖双数〗开:马36准

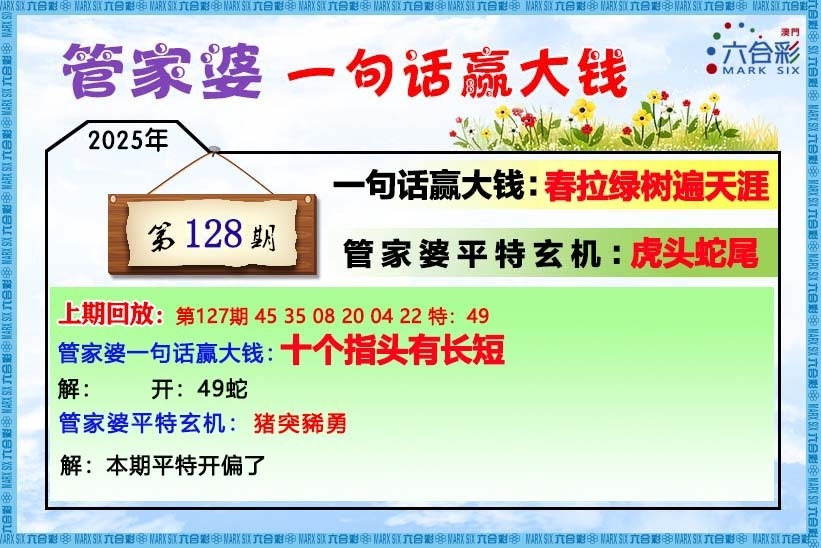

- 澳门玄机诗

- 香港玄机诗

128期【澳彩玄机诗】

无心不知改,嘴快得罪人:开?00

解:

127期【澳彩玄机诗】

飞天势还在,不往其英姿:开蛇49

解:特码开蛇49

126期【澳彩玄机诗】

四季皆如意,千红二相宜:开龙02

解:特码开龙02

125期【澳彩玄机诗】

丑话说前头,打雷下大雨:开蛇49

解:特码开蛇49

124期【澳彩玄机诗】

只因天上有,相扣度一生:开?00

解:特码开猴10

- 澳门跑狗图

- 香港跑狗图

128期跑狗一字記之曰:【想】

嗟來之食,以至於斯,影衰人格太不齒

恪守本份,人貴自知,應該自己想法子

解:这段文字批判了甘愿接受施舍、丧失尊严的行为(嗟来之食),强调自尊自爱、自立自强的重要性。影衰人格指因乞怜而失去骨气,人贵自知则提醒认清自身处境,主动寻求出路,而非依赖他人怜悯。【生肖喻】虎(傲骨)——宁可独行猎食,绝不低头乞讨,尊严至上。牛(勤恳)——默默耕耘自足,拒吃施舍之粮,踏实立身。马(自强)——奋力驰骋闯天地,不靠他人喂草料。猴(机变)——凭智慧谋生,灵活寻路,绝不哀求得食。狗(忠义)——宁饿不食嗟来之食,守护原则如守护主人。核心:五生肖皆体现贫贱不能移的骨气,呼应文中自立精神

五肖:虎牛马猴狗

四肖:虎牛马猴

三肖:虎牛马

二肖:虎牛

一肖:虎

- 澳门绝杀三只

- 香港绝杀三只

128期绝杀三只【羊马猴】开?00准

126期绝杀三只【羊虎狗】开龙02准

125期绝杀三只【虎马鸡】开蛇49准

124期绝杀三只【牛兔狗】开猴10准

122期绝杀三只【马牛虎】开鸡33准

121期绝杀三只【猪鸡虎】开马24准

120期绝杀三只【猪马兔】开虎28准

119期绝杀三只【鼠龙鸡】开马36准

118期绝杀三只【兔鼠狗】开马36准

117期绝杀三只【猪狗马】开羊47准

116期绝杀三只【兔猴鼠】开羊23准

115期绝杀三只【羊龙马】开兔03准

114期绝杀三只【牛虎兔】开龙38准

113期绝杀三只【兔鸡狗】开猴46准

112期绝杀三只【猴蛇兔】开鸡45准

110期绝杀三只【猪蛇鸡】开羊47准

108期绝杀三只【猴虎马】开兔27准

107期绝杀三只【羊兔鸡】开猴46准

106期绝杀三只【虎鸡羊】开鼠18准

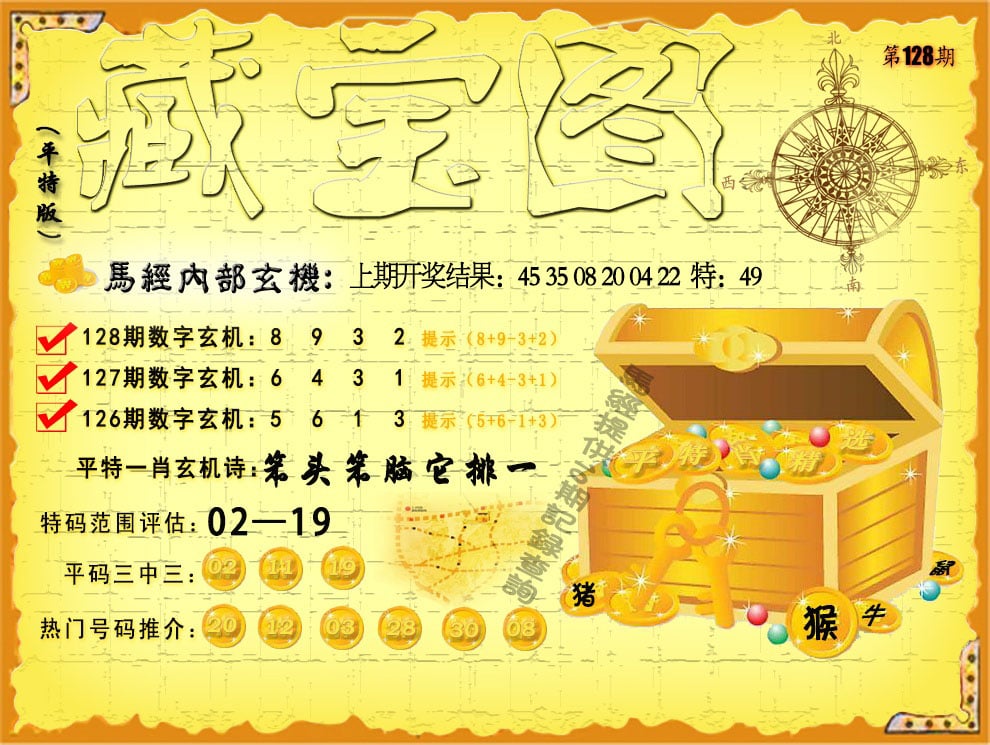

- 澳门藏宝图

- 香港藏宝图

128期平特藏宝图玄机

【笨头笨脑它排一】

解:笨头笨脑它排一,平特鼠龙

特码范围评估:02-19

推荐平码:20.12.03.28.30.08

开奖结果:00-00-00-00-00-00T00

127期平特藏宝图玄机

【富在深山有人知】

解:富在深山有人知,平特龙虎

特码范围评估:01-09

推荐平码:21.11.03.18.40.09

开奖结果:45-35-08-20-04-22T49

126期平特藏宝图玄机

【北方生肖特码开】

解:北方生肖特码开,平特虎马

特码范围评估:02-19

推荐平码:20.21.03.12.41.09

开奖结果:05-13-10-28-03-31T02

128期小小分析:这段文字以渔翁得利的寓言,描述了两只老虎不同的捕猎策略——一只急躁强攻,另一只冷静蛰伏,暗喻生活中盲目冲动者往往徒劳,而善于观察、伺机而动者更易成功。鸡的幸存悬念则凸显弱者在强者博弈中的无奈。【生肖喻】虎(主角)——强势掠食者,一只莽撞、一只狡黠,展现谋略差异。鸡(猎物)——弱小挣扎,象征被动处境中的求生本能。蛇(蛰伏)——暗喻静待时机的老虎,精准一击必杀。猴(机敏)——如鸡的慌乱闪躲,靠灵活暂避危机。马(奔腾)——类比急躁老虎的直线追击,消耗大于收获。鼠(警觉)——鸡的敏感逃窜,体现弱者生存智慧。猪(旁观)——若加入故事,或如渔翁坐收利益,冷看争斗。寓意:强者需智取,弱者靠巧存,生肖特性呼应博弈中的角色本质

综合特肖:虎鸡蛇猴马鼠猪

主攻四肖:虎鸡蛇猴

主攻特码:04.16.09.21.25.37.34.36.18.19

127期小小分析:野牛对应牛(丑)的沉稳顽强;母狮突袭如虎(寅)的凶猛伏击,却难撼动;蛇(巳)象征母狮的狡诈战术;马(午)暗喻野牛的不动如山;羊(未)体现母狮的徒劳纠缠;猴(申)暗示局势的反转可能;狗(戌)则警示潜在的危机。七生肖(牛虎蛇马羊猴狗)共同演绎:强者以静制动,莽攻反落被动,结局藏于自然法则之中。注: 结尾留白,正如谜面未揭晓的捕猎结果,引人深思

综合特肖:牛虎蛇马羊猴狗

主攻四肖:牛虎蛇马

主攻特码:17.29.16.28.25.37.36.35.34.08

125期小小分析:这段场景暗藏危机与机遇:鳄鱼(凶险)伏击鹿群(单纯),成败取决于警觉性(兔)与应变力(猴)。【生肖喻】蛇(鳄鱼化身,阴险埋伏)鹿(代指羊,温顺遇险)兔(警觉竖耳,险中脱逃)马(奔腾跃离,破局生机)猴(机敏应变,反制危机)虎(强势介入,扭转局势)鼠(预判风险,提前遁走)寓意:以生肖特性演绎生存智慧——蛇阴、羊柔、兔警、马迅、猴智、虎威、鼠狡,成败皆在瞬息之间

综合特肖:蛇羊兔马猴虎鼠

主攻四肖:蛇羊兔马

主攻特码:25.37.23.35.15.27.36.34.28.18

124期小小分析:【生肖版逃生寓言】牛(野牛)——绝境爆发蛮力,硬抗强敌(狮子),但孤军奋战险象环生。虎(雄狮)——本为猎食者,却因轻敌反被撞飞,暗喻强者亦有失手时。兔(草原背景)——象征危机四伏的环境,弱小者(兔)若落单更需警觉。蛇(狮群战术)——围攻如蛇绞杀,野牛需蛇般灵活才能突围。马(逃生路径)——若野牛似马狂奔,或有一线生机。羊(群体vs孤独)——野牛离群如羊失牧,警示团结的重要。猴(智取)——若野牛能效猴急智,虚晃一招或可破局。寓意:绝境中,牛的坚韧、马的速度、猴的机敏缺一不可,而狮(虎)的傲慢终成败因

综合特肖:牛虎兔蛇马羊猴

主攻四肖:牛虎兔蛇

主攻特码:17.29.16.28.15.27.37.36.35.34

- 澳门四不像

- 澳门传真图

- 澳门跑马图

- 新挂牌彩图

- 另版跑狗图

- 老版跑狗图

- 澳门玄机图

- 玄机妙语图

- 六麒麟透码

- 平特一肖图

- 一字解特码

- 新特码诗句

- 四不像玄机

- 小黄人幽默

- 新生活幽默

- 30码中特图

- 澳门抓码王

- 澳门天线宝

- 澳门一样发

- 曾道人暗语

- 鱼跃龙门报

- 无敌猪哥报

- 特码快递报

- 一句真言图

- 新图库禁肖

- 三怪禁肖图

- 正版通天报

- 三八婆密报

- 博彩平特报

- 七肖中特报

- 神童透码报

- 内幕特肖B

- 内幕特肖A

- 内部传真报

- 澳门牛头报

- 千手观音图

- 梦儿数码报

- 六合家宝B

- 合家中宝A

- 六合简报图

- 六合英雄报

- 澳话中有意

- 彩霸王六肖

- 马会火烧图

- 狼女侠客图

- 凤姐30码图

- 劲爆龙虎榜

- 管家婆密传

- 澳门大陆仔

- 传真八点料

- 波肖尾门报

- 红姐内幕图

- 白小姐会员

- 白小姐密报

- 澳门大陆报

- 波肖一波中

- 庄家吃码图

- 发财波局报

- 36码中特图

- 澳门男人味

- 澳门蛇蛋图

- 白小姐救世

- 周公玄机报

- 值日生肖图

- 凤凰卜封图

- 腾算策略报

- 看图抓码图

- 神奇八卦图

- 新趣味幽默

- 澳门老人报

- 澳门女财神

- 澳门青龙报

- 财神玄机报

- 内幕传真图

- 每日闲情图

- 澳门女人味

- 澳门签牌图

- 澳六合头条

- 澳门码头诗

- 澳门两肖特

- 澳门猛虎报

- 金钱豹功夫

- 看图解特码

- 今日闲情1

- 开心果先锋

- 今日闲情2

- 济公有真言

- 四组三连肖

- 金多宝传真

- 皇道吉日图

- 澳幽默猜测

- 澳门红虎图

- 澳门七星图

- 功夫早茶图

- 鬼谷子爆肖

- 观音彩码报

- 澳门不夜城

- 挂牌平特报

- 新管家婆图

- 凤凰天机图

- 赌王心水图

- 佛祖禁肖图

- 财神报料图

- 二尾四码图

- 东成西就图

- 12码中特图

- 单双中特图

- 八仙指路图

- 八仙过海图

- 正版射牌图

- 澳门孩童报

- 通天报解码

- 澳门熊出没

- 铁板神算图